Certaines des plus grandes entreprises du monde sont confrontées à des milliards de dollars de dépréciations sur les acquisitions récentes alors qu’une vague de transactions fait place à une nouvelle ère d’incertitude économique et de hausse des taux d’intérêt.

Alors qu’un tiers de l’économie mondiale devrait entrer en récession cette année, les dirigeants mondiaux se réuniront cette semaine à Davos, en Suisse, pour discuter de ce que le Forum économique mondial a appelé « multiples crises » Alors que les chefs d’entreprise se livrent à un calcul angoissant sur la construction de leur empire.

Les entreprises américaines de médias et de soins de santé font partie de celles qui ont réduit la valeur des unités commerciales au cours des derniers mois, et les comptables avertissent que d’autres dépréciations pourraient être imminentes alors que la saison des rapports annuels commence.

Les entreprises sont tenues d’évaluer la valeur comptable des actifs incorporels au moins une fois par an, en utilisant des hypothèses sur les flux de trésorerie futurs et des comparaisons avec les valorisations boursières, qui ont fortement chuté en 2022.

Avec la hausse des coûts due à l’inflation et aux mauvaises prévisions de la demande, de nombreuses entreprises récemment acquises peuvent avoir du mal à justifier leurs valorisations, avant même de prendre en compte des taux d’intérêt plus élevés, qui réduisent la valeur actuelle des flux de trésorerie futurs.

« C’est une jolie combinaison qui tue », a déclaré Jasmeet Singh Marwah, directeur général de Stout, une société de services d’évaluation. « Pour beaucoup d’entreprises.

La conclusion de transactions mondiales a atteint un record de 5,7 billions de dollars en 2021, mais a fortement ralenti à mesure que 2022 progresse.Selon Refinitiv, 1,4 billion de dollars de transactions ont été conclues au cours du second semestre de l’année dernière, contre 2,2 billions de dollars au premier, ce qui représente le plus gros osciller d’une période de six mois à l’autre depuis le début des relevés en 1980.

La prime payée pour l’acquisition sur sa valeur nette d’inventaire est appelée écart d’acquisition et est inscrite au bilan de l’acquéreur. La taille des dépréciations de goodwill aux États-Unis a augmenté l’année dernière, parfois suffisamment pour anéantir les bénéfices de l’entreprise au cours du trimestre au cours duquel elles ont été déclarées.

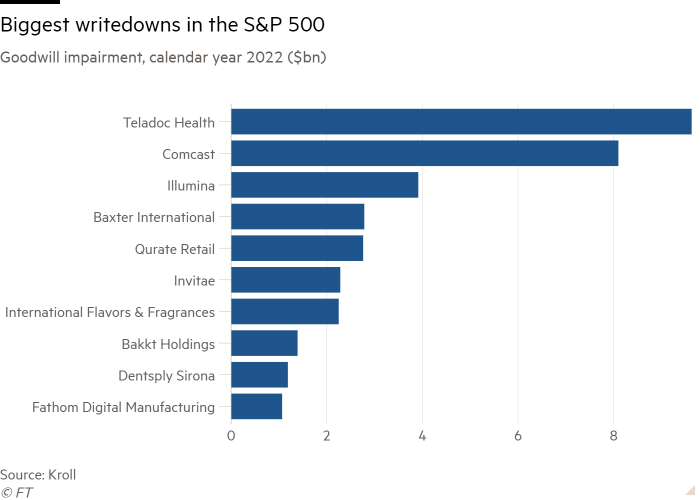

Les 10 plus importantes dépréciations de la valeur du goodwill des entreprises du S&P 500 en 2022 étaient de 35,4 milliards de dollars, selon les données compilées par le cabinet de conseil Kroll, contre 6,1 milliards de dollars en 2021.

Lancement d’une offre pour rejoindre le conseil d’administration de Disney cette semaine, un investisseur Nelson Peltz Il a souligné la réputation d’environ 50 milliards de dollars sur le bilan de Disney attribuable à l’acquisition de Fox, qui, selon lui, devrait être en grande partie annulée.

Les chefs d’entreprise et les dirigeants politiques à Davos pour la première réunion d’hiver du Forum économique mondial depuis avant la pandémie de coronavirus sont confrontés à un paysage très différent de celui d’il y a trois ans.

Avant la réunion, le rapport annuel sur les risques du Forum économique mondial a mis en garde A « multiples crises » La hausse du coût de la vie et le ralentissement économique se combinent à l’incapacité persistante à lutter contre les inégalités et le changement climatique.

Kristalina Georgieva, directrice générale du Fonds monétaire international, qui sera à Davos pour présenter les dernières prévisions économiques du Fonds, et s’attendre Plus tôt ce mois-ci, un tiers de l’économie mondiale sera en récession cette année, dont la moitié de l’Union européenne.

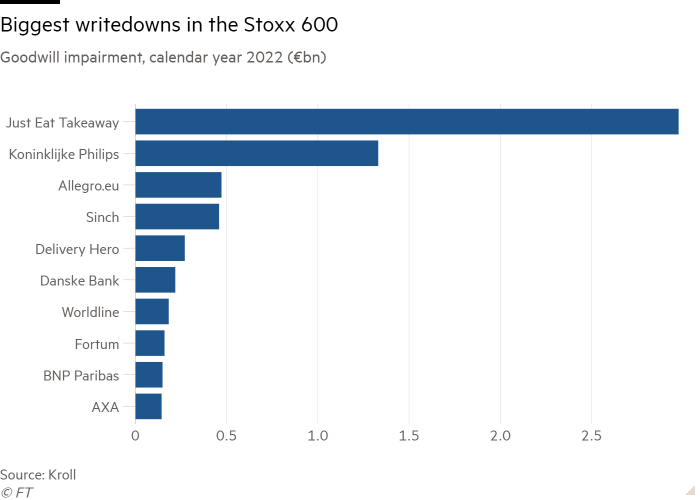

Les dépréciations de réputation n’ont pas encore augmenté en Europe. Les 10 plus gros appareils Stoxx 600 ont totalisé 6,4 milliards d’euros l’an dernier, selon Kroll, contre 17 milliards d’euros en 2021.

Carla Nunes, directrice générale de Kroll, a déclaré que les entreprises européennes ont une fin d’exercice plus tardive et des rapports moins fréquents, ce qui suggère qu’une plus grande faiblesse de la bonne volonté pourrait survenir au printemps.

Dan Langlois, associé chez KPMG, a déclaré que les récentes acquisitions pourraient faire l’objet de dépréciations même si elles travaillent actuellement sur la planification.

« Lorsque vous tenez compte d’une inflation des coûts qui n’aurait peut-être pas été anticipée, lorsque vous tenez compte de taux d’intérêt plus élevés, qui augmentent le taux que vous pourriez utiliser dans votre analyse des flux de trésorerie actualisés, puis vous tenez compte de certaines des incertitudes associées à un potentiel récession, ces choses auront une incidence sur l’ensemble de la juste valeur.

En octobre, Comcast a annoncé une dépréciation de plus de 8 milliards de dollars de Sky, qu’elle a acquise en 2018, citant des conditions économiques difficiles au Royaume-Uni et sur d’autres marchés européens, et a fait subir au groupe de médias une perte trimestrielle de 4,6 milliards de dollars.

Plus tôt l’année dernière, Teladoc Health, qui a acquis le fournisseur de soins virtuels Livongo pour 13,9 milliards de dollars en 2020, a enregistré deux trimestres consécutifs de dépréciations totalisant près de 10 milliards de dollars.

Alors que les entreprises sont tenues de soustraire les dépréciations réputées de leurs bénéfices, beaucoup les excluent des chiffres « ajustés » qu’elles mettent en évidence dans leurs rapports sur les bénéfices.

Cela ne signifie pas que les investisseurs doivent les ignorer, a déclaré David Zion, fondateur de Zion Research.

Lorsqu’une entreprise déprécie la valeur de ses actifs, a-t-il dit, son ratio d’endettement augmente, ce qui augmente à son tour le risque de violation des clauses restrictives de sa dette. Il peut également satisfaire les rendements futurs.

« La direction vous dira que ce n’est pas de l’argent, c’est un événement ponctuel, ne vous inquiétez pas. N’oubliez pas que lorsque le rendement des actifs est si bon après deux ans, c’est parce qu’ils ont été durement touchés. »

Nunes de Kroll a ajouté que la faiblesse de la bonne volonté fournit une lecture sur la qualité des transactions de l’entreprise. « Vous pouvez savoir si vous obtenez ou non un retour sur votre investissement, ou si l’acheteur a trop payé pour ces entreprises », a-t-elle déclaré.